Не является индивидуальной инвестиционной рекомендацией

1. В фокусе внимания

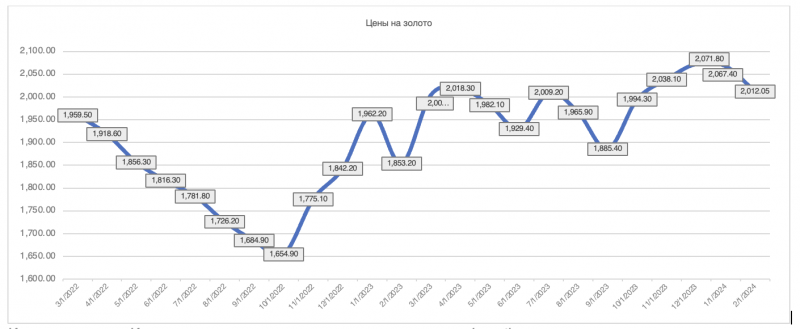

Прогнозы по золоту

- Ранее цены на золото выросли до рекордного максимума в 2 135 долларов США за унцию в декабре 2023 года на фоне слабого доллара США и ожиданий снижения ставок Федеральной Резервной Системы (далее – ФРС).

Источник: данные Инвестиционного департамента, на основе данных Investing

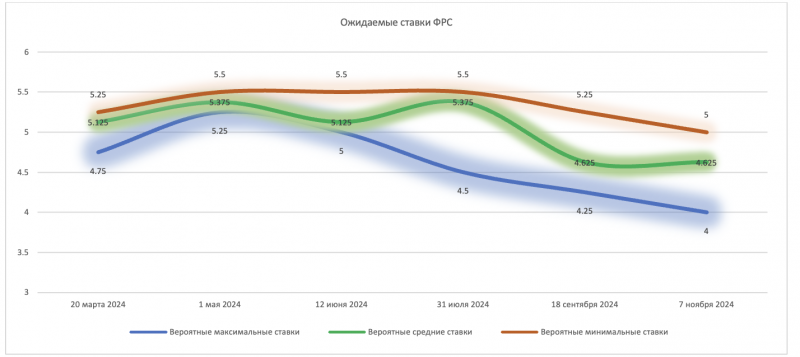

- После цикла повышения ставок, в результате которого ставка достигла высокого уровня, FOMC указала, как минимум на несколько возможных снижения ставок в 2024 году, поскольку инфляция понемногу снижается с максимумов, наблюдавшихся ранее.

Источник: данные Инвестиционного департамента, на основе данных Fed Watch Tool CME Group

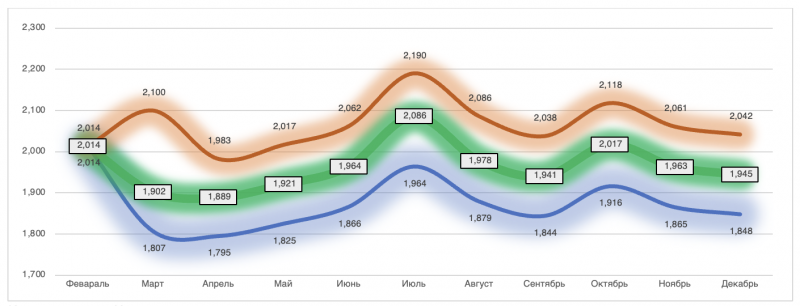

- Учитывая, что цены на золото колеблются в районе 2 000 долларов США за унцию, возможно ожидать еще один рост цен на золото.

- Важно отметить, что при этом цена на золото может колебаться в зависимости от различных рыночных и экономических факторов.

- По недавнему обзору JPM золото и серебро являются единственными активами на 2024 год из-за их способности выступать в качестве актива-убежища во времена экономической и геополитической неопределенности.

- По нашему мнению, снижение ставок будет носить более затяжной характер и повышение цен скорей всего стоит ожидать в большей степени в 2025 году, а повышение в 2024 году будет не столь значительным.

Источник: данные Инвестиционного департамента, на основе данных макроэкономических прогнозов

- Таким образом на недавнее повышение цен на золото повлияли рыночные ожидания относительно будущей политики ФРС, причем ожидания играют ключевую роль в движении цен. Однако важно отметить, что на цену золота могут влиять самые разные факторы, и его будущие показатели невозможно предсказать с уверенностью.

- Кроме того, инвесторам следует учитывать потенциальные риски, связанные с инвестированием в золото, такие как волатильность цен, риски ликвидности и потенциальные убытки в случае снижения цены на золото.

- Диверсификацию также важно учитывать, поскольку инвестирование в золото само по себе может не обеспечить адекватной диверсификации портфеля.

Ставка ЦБ РФ

- Многие эксперты полагали, что ЦБ РФ сохранит ставку на прежнем уровне 16 февраля 2024 года.

- Прогнозы аналитиков оправдались и это первый раз за последние 7 месяцев, когда ЦБ РФ сохранил ставку.

- Можно с определенной уверенностью говорить о том, что стоит ожидать более оптимистичного роста фондовых индексов в 2024 году, если ЦБ РФ сохранит ставку или понизит ее на следующем заседании.

- Осторожность в выборе ставки указывает, что инфляция в экономике замедляется, но устойчивого снижения на протяжении нескольких периодов пока не наблюдается и требуется время для определения дальнейшего вектора развития ситуации.

- Ранее аналитики Sber CIB в своей стратегии на 2024 год подчеркивали, что ожидают снижения ставки именно во второй половине 2024 года.

- ЦБ РФ представил прогноз на 2024 год и плановый период до 2026 года, в котором снижение инфляции до целевого значения указано в 2025 году.

Прогнозы

- В своем прогнозе от 16 февраля 2024 года ЦБ РФ представил следующие индикативные показатели в рамках базового сценария.

- Инфляция в средним за год в 2023 году по фактическим и оценочным данным ожидается в размере 5,9% (это среднее значение, на конец года – в декабре ожидается значение 7,4% к декабрю предыдущего года).

- При этом согласно политики ЦБ РФ ожидается ключевая ставка в размере 13,5% – 15,5% в среднем за 2024 год, далее 8% – 10% в 2025 году и 6% – 7% в 2026 году.

- Указанные данные можно интерпретировать как положительные для фондового рынка и индексов РФ.

IPO

- IT-компания «Диасофт» относительно успешно осуществила IPO, но, как и планировалось, произошло некоторое снижение цены после размещения с небольшим гэпом.

- Акции компании начали торговаться под тикером DIAS.

2. Общая картина на рынке ценных бумаг

Результативность

- С начала года индекс Мосбиржи вырос, при этом полная доходность растет гораздо большими темпами (с учетом выплаченных дивидендов).

Облигации

- Эксперты подчеркивали, что ранее росту фондового рынка в 2023 году мешали высокие ключевые ставки ЦБ РФ, которые в свою очередь приводили к росту доходности ОФЗ.

Бенефициары

- Текущая ситуация складывается таким образом, что одним из лидеров, скорей всего, окажется MOEX. Цены на акции самой Мосбиржи выросли в 2023 году в результате повышения ставок, и положительная динамика фондовой биржи может послужить драйвером роста в 2024 году.

Риски

- Стоит подчеркнуть операционные риски, связанные с работой Мосбиржи, которые могут негативно повлиять на котировки.

- В первую очередь – это несколько зафиксированных приостановок торгов на прошлой неделе, связанных с ошибками на серверах.

3. Анализ экзогенных факторов

Энергетика ЕС

- Производство электроэнергии из источников ископаемого топлива продолжило снижаться в ЕС в основном из-за сокращения производства на угольных электростанциях (-8,8% в годовом исчислении).

- В частности, сокращение производства в Германии (-26,7% г/г), Польше (-18,7% г/г), и Турции (-10,7%) обусловило общую тенденцию к сокращению производства электроэнергии на угле.

- Наоборот, чистое (на основе возобновляемых источников – ВИЭ) производство электроэнергии стало выше, чем за аналогичный период прошлого года (+6,0% по сравнению с аналогичным периодом прошлого года), тенденция, которая сохраняется с июля 2023 года, обусловлена увеличением производства энергии ветра (+5,1% по сравнению с аналогичным периодом прошлого года) и солнечной энергии (+10,9%).

- В Европе гидроэнергетика также внесла значительный вклад в увеличение доли возобновляемых источников энергии в структуре производства электроэнергии (+32,9%).

- Производство электроэнергии на атомной электростанции увеличилось на 6,0% в годовом исчислении, поскольку производство во Франции восстановилось с низких уровней (+27,7% в годовом исчислении), но осталось ниже уровня 2021 года.

- Таким образом экономика ЕС стремится стать более энергонезависимой от внешних поставщиков.

Госдолг США

- Некоторые эксперты предрекают, что государственный долг США может превысить 200% от ВВП.

- То, что происходит с потолком госдолга США может существенно повлиять и на мировую экономику в целом.

- Тот факт, что потолок долга временно отменен по крайней мере до 2025 года и республиканская партия требует сокращения государственных расходов, а положительных движений в данном направлении пока не наблюдается, может косвенно свидетельствовать о возможном снижении кредитоспособности и увеличении вероятности дефолта.

- При этом многие зарубежные эксперты высказываются, что сложившаяся ситуация может быть скорее “белым лебедем”, так как вполне ожидаема, а не «черным лебедем» как предыдущее мировое кризисы.

- Несмотря на то, что степень зависимости российского и американского рынка в некоторой степени снизилась, существенная негативная динамика может докатиться и до российского рынка, в случае реализации данного риска.

4. Анализ эндогенных факторов рынка ценных бумаг: фундаментальный анализ

Рейтинг лучших акций

В 2023 году рейтинг наиболее доходных акций по полной доходности возглавили вовсе не наиболее ликвидные представители.

Лидирующие позиции

- Первые позиции заняли акции ГТМ, ТНС энерго Ростов, ТНС энерго Ярославль, ГК ТНС энерго, КСК и ТГК-14. Далее в рейтинге последовали Волгоградэнергосбыт, Россети Кубань, Саратов энерго и Красный Октябрь.

Соответственно преобладали акции компании из сферы электроэнергетики, а также преобладают акции роста, а не стоимости.

Лидеры по дивидендам

- При этом среди лидеров по дивидендной доходности уже преобладают более крупные компании, среди которых оказались и Башнефть, ТМК, Лукойл, Банк Санкт-Петербург.

Потенциал

- При этом разные брокеры называют различных потенциальных лидеров на 2024 год, среди них могут оказаться Яндекс. Сбербанк, Лукойл, Полюс, Транснефть, Ozon, Северсталь, ММК, НЛМК, Транснефть, X5, Совкомфлот, Global trans, Магнит.

5. Анализ эндогенных факторов рынка ценных бумаг: технический анализ

Технический анализ IMOEX (часы)

На часовом интервале видно, как рынок отреагировал на краткосрочном горизонте.

Источник: Данные МосБиржи

Технический анализ IMOEX (дни)

На дневных тайм фреймах по-прежнему сохраняется восходящий тренд.

Источник: Данные МосБиржи

Технический анализ RTSI (месяцы)

На месячном графике виден потенциал роста до 3 500 к концу 2024 года.

Источник: Данные МосБиржи

6. Цифровые финансовые активы

В настоящий момент активно развивают ЦФА такие банки как: Альфа, Экспобанк, Сбер и многие другие.

Активно начали выпускать цифровые активы блокчейн-платформы: Лайтхаус, Мастерчейн, А-токен, Атомайз, Токеон, ЦФА ХАБ.

Цифровой финансовый актив, или ЦФA, является виртуальным представлением реального финансового актива. Сейчас уже существуют различные типы цифровых финансовых активов и их можно использовать различными способами. Например, некоторые пилотные проекты в сфере цифровых финансов используют их для представления денежных требований, требований по биржевым товарам (в том числе драгоценные металлы), требований по вознаграждению за участие в программе лояльности.

Цифровые финансовые активы также могут представлять собой права на получение определенной суммы денег или процента от прибыли.

ЦФА торгуются на блокчейн-платформах, так же, как и криптовалюты. Но в отличии от криптовалют, ЦФА выпускаются эмитентами и могут быть не только обменены на деньги, но и удостоверяют права на товары и услуги.

7. Дисклеймер

АО «ПБС» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Историческая доходность не гарантирует доходности в будущем, результаты инвестирования в прошлом не определяют доходы в будущем.

Финансовые показатели, мультипликаторы и коэффициенты рассчитаны на основании публичных данных о ценных бумагах в том числе, со страниц официального сайта организатора торговли, страниц официального раскрытия корпоративной информации, за достоверность которых ответственность несут третьи лица, в том числе юридические лица, которые являются эмитентами ценных бумаг.

Информация может не соответствовать Вашему риск-профилю и инвестиционному профилю, не является индивидуальной инвестиционной рекомендацией.

8. Контакты

123112, город Москва, Пресненская набережная, дом 12, этаж 17, офис 9/17 МФК Федерация Башня Восток

+7499-350-96-77 (для звонков по России и факса)