Не является индивидуальной инвестиционной рекомендацией

Общая ситуация на рынке

- Недавнее решение ФРС по ставке от 1 ноября 2023 года привело к установлению процентной ставки в размере 5,50%, что соответствовало ожиданиям рынка. Это означает, что доллар США, скорее всего, укрепится по отношению к другим валютам, что сделает его более привлекательным для инвесторов.

- Центральный банк России опубликовал заявление, в котором выразил серьезную обеспокоенность по поводу жизнеспособности Санкт-Петербургской фондовой биржи (СПБ) после того, как она была включена американским правительством в список организаций, подпадающих под санкции. Включение SPB в список, известный как “SDN-список”, рассматривается как существенная неудача для биржи, которая изо всех сил пытается поддерживать свою деятельность в условиях продолжающихся экономических санкций, введенных против России.

- В заявлении Центрального банка подчеркиваются потенциальные риски, связанные с присутствием СПБ в SDN-списке, включая возможность сбоев в расчетах и платежах, а также потенциальную повышенную волатильность на российских финансовых рынках. Банк также отмечает, что включение СПБ в список может повлиять на способность российских компаний получать доступ к международным рынкам капитала, что еще больше усугубит экономические проблемы страны.

- В ответ на эти опасения Центральный банк объявил, что он примет дополнительные меры для снижения рисков, связанных с присутствием СПБ в SDN-списке. Эти меры включают усиленный мониторинг деятельности биржи, усиление надзора за транзакциями с участием СПБ и внедрение более строгих мер контроля за управлением рисками.

- Несмотря на эти усилия, Центральный банк признает, что будущее SPB остается неопределенным и что биржа может столкнуться со значительными трудностями при поддержании своей деятельности в текущих условиях. Банк подчеркнул необходимость совместной работы всех вовлеченных сторон для поиска решения, которое поддержит стабильность и устойчивое развитие российской финансовой системы.

АКЦИИ

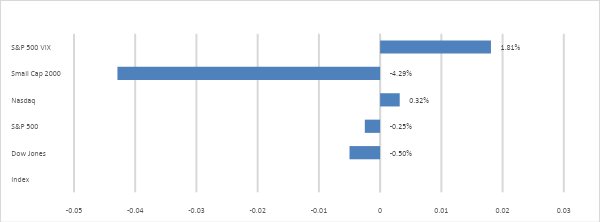

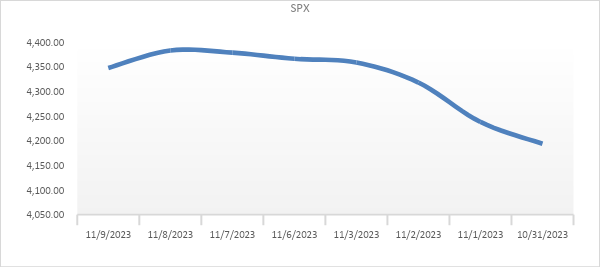

Американский рынок

Заявление председателя Федеральной резервной системы Джерома Пауэлла о том, что ФРС пока не уверена в наличии достаточных ограничений для контроля инфляции, оказало негативное влияние на фондовый рынок. Все индексы Dow Jones, S&P 500 и Small Cap 2000 снизились, причем наиболее значительные падения наблюдаются у S&P 500 и Small Cap 2000.

Данные инвестиционного департамента АО «ПБС».

Данные инвестиционного департамента АО «ПБС».

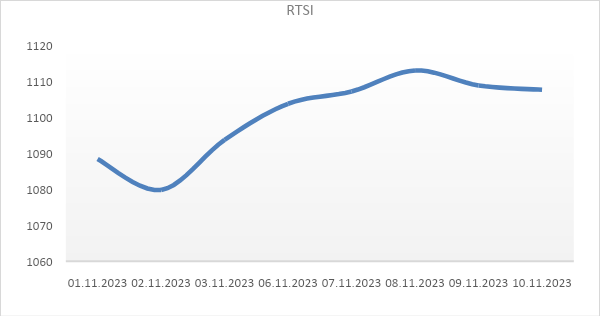

Российский рынок

Великобритания ввела санкции еще в отношении 29 физических и юридических лиц, связанных с Россией, включая Paramount Energy & Commodities DMCC, компанию, базирующуюся в Дубае.

Этот шаг является частью борьбы с нефтяными и металлургическими сетями и происходит в то время, когда ЕС готовится ввести 12-й пакет санкций против России.

Данные инвестиционного департамента АО «ПБС».

Недавние санкции, введенные Великобританией, и предстоящий 12-й пакет санкций со стороны ЕС, вероятно, окажут значительное

Китайские индексы

Аналитики снижают свои оценки прибыли азиатских компаний в 2024 году из-за различных факторов, таких как замедление экономики Китая, разочаровывающие результаты третьего квартала и растущие процентные ставки. Согласно данным IBES от LSEG, прогнозные оценки прибыли азиатских компаний за 12 месяцев были снижены на 0,3% в октябре, что стало третьим месяцем снижения рейтингов подряд.

Данные инвестиционного департамента АО «ПБС».

В качестве основных причин пересмотра в сторону понижения называются замедление экономического роста Китая и глубокий спад в секторе недвижимости. Ожидается, что рост прибыли замедлится в 2024 году в большинстве стран Азии, при этом оценки прибыли Китая на 2023 год будут снижены до 18% с 24% в августе. Неутешительные показатели прибыли азиатских компаний в третьем квартале также способствовали снижению их прогнозов прибыли на предстоящий год. Однако индийские и южнокорейские фирмы увидели, что их прогнозы выросли примерно на 0,7% из-за восстановления глобального цикла производства полупроводников.

Несмотря на потенциальные краткосрочные колебания рынка, внутренний спрос и инвестиции рассматриваются как новые факторы экономического роста на развивающихся азиатских рынках.

РЫНОЧНЫЕ ИНДИКАТОРЫ

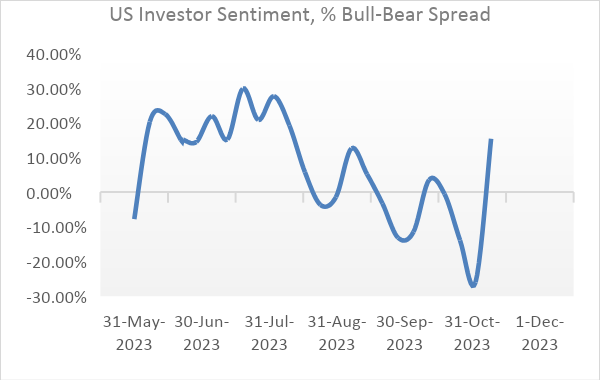

США

Индикатор настроений инвесторов в США % Bull-Bear спред, как мы ранее и предполагали, вернулся в положительную зону после заседания ФРС.

Данные инвестиционного департамента АО «ПБС».

Россия

Московская биржа запустит бессрочный фьючерсный контракт на индекс MOEX (IMOEX) 14 ноября. Это первый бессрочный индексный контракт на спотовом рынке биржи. Новый инструмент позволяет инвесторам инвестировать в корзину наиболее ликвидных российских компаний с низкими затратами и не требует переноса позиции, в отличие от классических фьючерсных контрактов. Ожидается, что это будет удобно как для частных, так и для институциональных инвесторов. Торговый код: IMOEXF

Данные инвестиционного департамента АО «ПБС».

Ожидается, что внедрение этого нового финансового инструмента предоставит инвесторам больше возможностей для участия в российском фондовом рынке, особенно учитывая нынешний высокий спрос на подобные продукты.

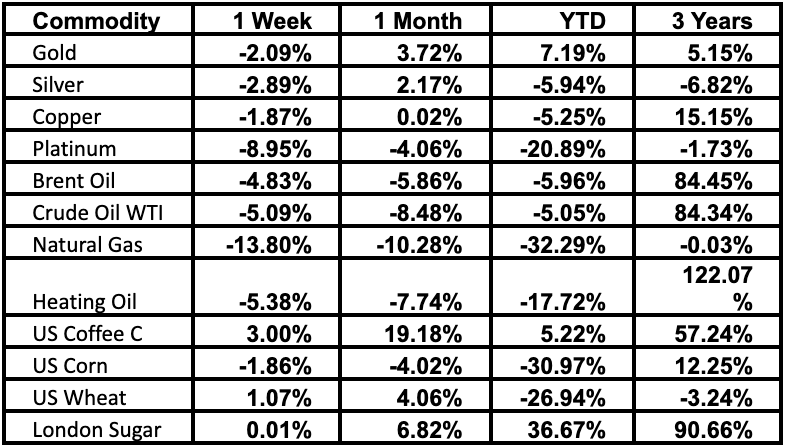

Товарный рынок

- Золото: Цены на золото показали умеренное снижение за последнюю неделю с небольшим ростом за последний месяц. За последний год золото подорожало примерно на 7%. Однако в течение последних трех лет цены на золото оставались относительно стабильными.

- Серебро: Цены на серебро в краткосрочной перспективе снизились с потерями за последнюю неделю и месяц. За прошедший год доходность серебра была отрицательной. Однако за последние три года цены на серебро, как правило, имели тенденцию к росту с некоторыми колебаниями.

- Медь: Цены на медь показали отрицательную динамику за последнюю неделю, но оставались стабильными в течение последнего месяца. За прошедший год стоимость меди значительно возросла. За последние три года цены на медь в целом имели тенденцию к росту.

- Платина: Цены на платину показали значительное снижение за последнюю неделю и месяц. За прошедший год доходность платины была отрицательной. За последние три года цены на платину в целом имели тенденцию к снижению.

Данные инвестиционного департамента АО «ПБС».

- Нефть марки Brent: Цены на нефть марки Brent продемонстрировали снижение за последнюю неделю и месяц. За прошедший год нефть марки Brent значительно подорожала. За последние три года цены на нефть марки Brent в целом имели тенденцию к росту.

- Сырая нефть марки WTI: Цены на сырую нефть марки WTI продемонстрировали снижение за последнюю неделю и месяц. За прошедший год стоимость сырой нефти марки WTI значительно выросла. За последние три года цены на сырую нефть марки WTI в целом имели тенденцию к росту.

- Природный газ: Цены на природный газ продемонстрировали снижение за последнюю неделю и месяц. За прошедший год доходность природного газа была отрицательной. За последние три года цены на природный газ в целом имели тенденцию к снижению.

- Топочный мазут: Цены на топочный мазут продемонстрировали снижение за последнюю неделю и месяц. За прошедший год стоимость топочного мазута значительно возросла. За последние три года цены на мазут для отопления в целом имели тенденцию к росту.

- Американский кофе C: Цены на кофе в США показали значительный рост за последнюю неделю и месяц. За прошедший год американский кофе продемонстрировал положительную отдачу. За последние три года цены на кофе в США в целом имели тенденцию к росту.

- Кукуруза в США: Цены на кукурузу в США показали снижение за последнюю неделю и месяц. За прошедший год доходность американской кукурузы была отрицательной. За последние три года цены на кукурузу в США в целом имели тенденцию к снижению.

- Пшеница в США: Цены на пшеницу в США показали небольшой рост за последнюю неделю и месяц. За прошедший год доходность пшеницы в США была отрицательной. За последние три года цены на пшеницу в США в целом имели тенденцию к снижению.

- Лондонский сахар: Цены на сахар в Лондоне показали значительный рост за последнюю неделю и месяц. За прошедший год лондонский сахарный завод продемонстрировал положительную рентабельность. За последние три года цены на сахар в Лондоне в целом имели тенденцию к росту.

Некоторые сезонные закономерности и стратегии для фьючерсных контрактов

Соевые бобы (CBOT) – S:

* Сезонная динамика: Цены на сою, как правило, достигают пика в летние месяцы (июнь-август) из-за высокого спроса на соевые бобы для дробления и производства масла. Затем они снижаются в осенние месяцы (сентябрь-ноябрь) по мере увеличения предложения и снижения спроса.

* Стратегия: Покупайте фьючерсы на сою в мае/июне и продавайте в сентябре/октябре. Эта стратегия использует преимущества сезонного повышения цен и позволяет получить прибыль от ожидаемого падения цен осенью.

Соевый шрот (CBOT) – SM:

* Сезонная динамика: Цены на соевый шрот, как правило, следуют той же схеме, что и на соевые бобы, достигая пика в летние месяцы и снижаясь осенью. Однако на цены на соевый шрот также может влиять спрос со стороны животноводческой отрасли, что может повлиять на ценообразование.

* Стратегия: Покупайте фьючерсы на соевый шрот в мае/июне и продавайте в сентябре/октябре. Эта стратегия использует преимущества сезонного повышения цен и позволяет получить прибыль от ожидаемого падения цен осенью.

Соевое масло (CBOT) – BO:

* Сезонная динамика: цены на соевое масло, как правило, достигают пика в зимние месяцы (декабрь-февраль) из-за высокого спроса на растительные масла в сезон отпусков. Затем они снижаются в весенние месяцы (март-май) по мере увеличения предложения и снижения спроса.

* Стратегия: Покупайте фьючерсы на соевое масло в ноябре/декабре и продавайте в марте/апреле. Эта стратегия использует преимущества сезонного повышения цен и позволяет получить прибыль от ожидаемого снижения цен весной.

Кукуруза (CBOT) – C:

* Сезонная динамика: Цены на кукурузу, как правило, достигают пика в летние месяцы (июнь-август) из-за высокого спроса на кукурузу в сезон приготовления на гриле. Затем они снижаются в осенние месяцы (сентябрь-ноябрь) по мере увеличения предложения и снижения спроса.

* Стратегия: Покупайте фьючерсы на кукурузу в мае/июне и продавайте в сентябре/октябре. Эта стратегия использует преимущества сезонного повышения цен и позволяет получить прибыль от ожидаемого падения цен осенью.

Овес (CBOT) – O:

* Сезонная динамика: Цены на овес, как правило, следуют той же схеме, что и на кукурузу, достигая максимума в летние месяцы и снижаясь осенью. Однако на цены на овес также может влиять спрос со стороны животноводческой отрасли, что может повлиять на ценообразование.

* Стратегия: Покупайте фьючерсы на овес в мае/июне и продавайте в сентябре/октябре. Эта стратегия использует преимущества сезонного повышения цен и позволяет получить прибыль от ожидаемого падения цен осенью.

Отчетность эмитентов

- ФосАгро опубликовала финансовые результаты за третий квартал 2023 года, которые показали рост по сравнению с предыдущим годом. Увеличение продаж, повышение цен на азотные удобрения и ослабление рубля способствовали этому. Совет директоров компании рекомендовал выплатить промежуточные дивиденды за второй и третий кварталы 2023 года на уровне 291 руб./акция, что выше ожиданий. Однако существует риск того, что решение ВОСА по дивидендам может быть не принято, как это произошло с дивидендами за второй квартал 2023 года.

- Ростелеком также опубликовал хорошие финансовые результаты за третий квартал 2023 года. Увеличение выручки было обусловлено ростом сегментов мобильной связи, видео и цифровых сервисов. Общая выручка компании увеличилась на 14,4%. Рентабельность по показателю OIBDA выросла на 5%, а чистая прибыль увеличилась на 58% благодаря низкой базе прошлого года. Ростелеком не сокращает инвестиционную программу, несмотря на увеличение стоимости долга на рынке. Компания планирует опубликовать обновленную стратегию развития во втором квартале 2024 года. Общее годовое собрание акционеров состоится 20 ноября, на котором ожидается утверждение дивидендов в размере 5,4465 руб. на акцию. Дивидендная доходность может составить около 7-7,4% на обыкновенную и привилегированную акции соответственно.

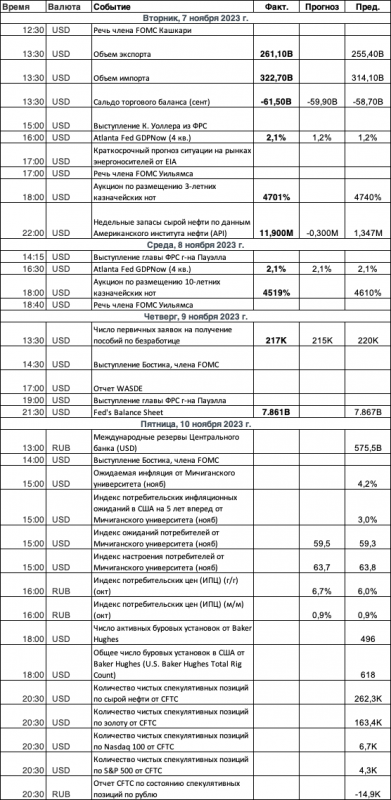

Календарь экономических событий

Цифровые активы

Сейчас на рынке криптовалют наблюдается бычий тренд, биткоин торгуется выше $36 600 за монету, перескочив максимальную отметку, зафиксированную в мае 2022 года. Рост первой криптовалюты связан с надеждами инвесторов: Комиссия по ценным бумагам и биржам США (SEC) наконец-то одобрит спотовые ETF на биткоин. Однако аналитики JPMorgan предупредили, что текущее ралли криптовалют выглядит преувеличенным. Одобрение спотового ETF на биткоин в США не приведет к новому притоку средств на крипто рынок. Наиболее вероятный сценарий – если в США будут одобрены спотовые ETF на биткоин, в них переместится существующий капитал из действующих фондов, таких как Grayscale Bitcoin Trust, фьючерсных ETF на биткоин и акций майнинговых компаний.

Кроме того, JPMorgan опроверг и то, что недавние юридические победы компаний Ripple и Grayscale в делах против SEC могут поспособствовать стремительному росту курса биткоина. Судебные решения в пользу этих компаний мало что сделают для прояснения регулирования криптовалют в США. Оно не станет мягче, тем более, воспоминания регуляторов о крахе криптобиржи FTX еще свежи.

Аналитики также упомянули и предстоящий халвинг Биткоина, запланированный на апрель 2024 года. Есть распространенное мнение, что сокращение награды майнерам вдвое автоматически приводит к росту курса BTC, поскольку количество новых монет, выпускаемых на рынок, сокращается вдвое, а спрос на них неуклонно растет. Исследователи полагают, что это событие уже учтено в текущей цене биткоина, и как только оно произойдет, это не отразится на курсе BTC, ведь эффект от халвинга будет предсказуем.

Согласно недавнему прогнозу JPMorgan, SEC одобрит сразу несколько заявок на запуск ETF, привязанных к биткоину, уже в ближайшие два месяца. В сентябре банк опубликовал отчет, в котором заявил, что стейблкоины уязвимы в период масштабных потрясений на рынке криптовалют.

Дисклеймер

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей.

Акционерное общество «Прайм Брокерский Сервис» (далее – АО «ПБС») является профессиональным участником рынка ценных бумаг, включено Банком России в Единый реестр инвестиционных советников 28.09.2021 г., лицензия на осуществление Брокерской деятельности № 045–14107–100000 выдана Банком России 29.10.2021. без ограничения срока действия является членом саморегулируемой организации НАУФОР.

АО «ПБС» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Клиент самостоятельно принимает решение о необходимости получения им финансовых услуг АО «ПБС» по инвестиционному консультированию, основываясь на своих знаниях и опыте инвестирования на финансовых рынках.

Предоставление индивидуальных инвестиционных рекомендаций (ИИР) осуществляется АО «ПБС» без использования программного обеспечения путём присоединения к Договору об оказании услуг инвестиционного консультирования в соответствии со ст. 428 ГК РФ с ознакомлением со всеми положениями Договора, а также приложениями к нему, которые являются неотъемлемой частью Договора. Договор заключается на условиях Модели: одноразовое составление портфеля для Клиентов, находящихся на брокерском обслуживании АО «ПБС».

С полной информацией об АО «ПБС», условиях Договора об оказании услуг инвестиционного консультирования и условиях оказания финансовой услуги по оказанию индивидуальных инвестиционных рекомендаций, условиях взимания вознаграждения АО «ПБС» за оказание данных услуг , и иной подлежащей раскрытию информации включая ссылку на страницу сайта , на которой можно оставить обращение (жалобу), вы можете ознакомиться на официальном сайте АО «ПБС» на официальном сайте в сети Интернет по адресу https://pbsr.ru/legal/investiczionnoe-konsultirovanie/. Данная информация не является индивидуальной инвестиционной рекомендацией, финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту работы с инвестициями и (или) инвестиционным целям и задачам.

Определение соответствия финансового инструмента либо операции с ним инвестиционным целям, задачам, горизонту и толерантности к риску является задачей инвестора.

АО «ПБС» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале и не рекомендуется использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Историческая доходность не гарантирует доходности в будущем, результаты инвестирования в прошлом не определяют доходы в будущем.

Инвестору не следует полагаться исключительно на указанную информацию, а самостоятельно проводить инвестиционный анализ.

Информация не содержит гарантии совершения Инвестором торговой операции (сделки) по заранее определенной цене в связи с тем, что сделка будет заключена Брокером на основании поданного Инвестором Поручения в ходе организованных торгов.

Указанная информация не является рекламой.

Финансовые показатели, мультипликаторы и коэффициенты рассчитаны Брокером на основании публичных данных о ценных бумагах в том числе, со страниц официального сайта организатора торговли, страниц официального раскрытия корпоративной информации, за достоверность которых ответственность несут третьи лица, в том числе юридические лица, которые являются эмитентами ценных бумаг.

АО «ПБС» не несет ответственности за возможные убытки Инвестора в случае принятия Инвестором решения о совершении торговой операции (сделки) с указанными Ценными бумагами.

Отписаться от рассылки можно в настройках АО «ПБС», или по электронной почте info@pbsr.ru или направив сообщение по телефону +7 499 350 96 77.

Контакты

+7 499 350 96 77

Для звонков по России