Не является индивидуальной инвестиционной рекомендацией

1. В фокусе внимания

Волатильность фондового рынка

- На фондовом рынке Московской биржи в настоящее время наблюдается волатильность, которая, вероятно, сохранится до конца второго квартала.

- Однако при отсутствии новых потрясений и благоприятной макроэкономической конъюнктуре ожидается, что фондовый рынок останется относительно стабильным.

- Изменение настроений инвесторов в последние годы дивиденды были движущей силой российского рынка, но в нынешних условиях они больше не являются главным драйвером.

- Если Банк России повысит ставку, как в связи с меняющимися условиями ожидает рынок, динамика рынка может поменяться и на первый план выйдут инструменты с фиксированной доходностью и инструменты денежного рынка.

Рынок облигаций

- Недавний всплеск продаж государственных облигаций (ОФЗ) привел к значительному снижению индекса государственных облигаций Московской биржи, который снизился на 0,9%.

- В результате инвесторам рекомендуется проявлять осторожность при покупке государственных облигаций с фиксированными купонами до тех пор, пока не появятся четкие признаки того, что период повышения ключевой процентной ставки подошел к концу или как ранее выяснилось инфляция всё-таки вынудит Банка России повысить ставку.

- Ожидается, что динамика цен на ОФЗ продолжит снижаться, а доходность – расти. Продолжительный тренд цен на государственные облигации, вероятно, приведет к распродажам, которые, еще не начались, но более короткие по срокам бумаги остаются привлекательными.

- Недавнее снижение цен на государственные облигации, сопровождавшееся ростом доходности, привело к изменению настроений инвесторов.

- Инвесторам рекомендуется проявлять осторожность и внимательно следить за развитием событий на рынке, поскольку траектория движения рынка, вероятно, будет определяться действиями Министерства финансов и экономической ситуацией в целом.

Новости валютного рынка

- Ранее ожидалось, что российский рубль укрепится на фоне благоприятных макроэкономических условий. Многие аналитики утверждали, что российский рубль продолжит свой восходящий тренд, достигнув новых локальных минимумов в ближайшие недели, особенно во время пикового налогового периода в конце июня.

- По данным Промсвязьбанка, все более вероятной становится перспектива налоговых выплат и потенциальное возвращение рубля к минимумам конца года, около 87–87,5 рублей за доллар.

- По данным Промсвязьбанка, обменный курс рубля может остаться стабильным в диапазоне 12,1–12,3 рубля за юань.

- Фундаментальная поддержка может быть связана с притоком валютных поступлений, обусловленных более благоприятной конъюнктурой на рынке сырой нефти. Кроме того, высокие процентные ставки, вероятно, сохранят объемы импорта на низком уровне, что еще больше поддержит курс рубля.

- Ожидается, что доллар США будет торговаться в диапазоне 87–90 рублей, в то время как курс юаня, как ожидается, останется в интервале 12–12,4 рубля за рубль.

- Цены на нефть марки Brent имеют высокие шансы на дальнейший рост до 85 долларов за баррель, что обусловлено закрытием крупнейших коротких позиций на бирже ICE, превысивших 170 000 контрактов, по данным Промсвязьбанка.

- Но санкции США еще могут существенно отразиться на валютном рынке.

2. Общая ситуация на рынке ценных бумаг

Акции

- В пятницу инвесторы практически выкупили большую часть просадки.

- Просадка была вызвана дальнейшими санкциями против Мосбиржи и НКЦ.

- Для многих экспертов Мосбиржи санкции были ожидаемы.

- Аналитики оценивают, что рынок должен стабилизироваться через несколько недель.

- При этом уровни Индекса в районе 2500–3000 оцениваются, как наиболее устойчивые уровни поддержки IMOEX.

- Цель санкционной политики США – ограничение возможностей Российской Федерации, корпоративных субъектов и граждан по доступу к рынку капитала.

- Указанные ограничения направлены на сокращение возможностей корпораций и ОПК по финансированию развития.

- Санкции отразились на акциях ВТБ, Сбер, НОВАТЭК и Газпром.

- Под удар попали СПГ проекты: Арктик СРГ -1, Арктик СПГ -2, Мурманский СПГ.

- Отметим, что раньше экспорт российских углеводородов, в том числе и в ЕС, стал восстанавливаться.

- Интерес США в экспорте СПГ в Европу остается высоким, и санкции используются как метод конкурентной борьбы за рынок сбыта.

- Вместе с тем финансовый сектор пострадал из-за расширения санкций в отношении Росбанка, МКБ, Банка Санкт-Петербург, Уралсиб, Зенит, Авангард, и Новикомбанк.

Облигации

- Рынок облигаций ранее, после прошедшего заседания Банка России, заранее начал закладывать потенциальное повышение ставки (а не понижение, как планировалось ранее).

- Эксперты стали отмечать сравнительно высокую кредитоспособность российских корпораций на фоне высокой волатильности и роста ставок.

- Пессимисты продолжают ожидать роста дефолтов в будущем, чему могут способствовать более высокая инфляция и высокая стоимость заимствования на фоне ожидаемого повышения ключевой ставки.

3. Общая картина на рынке форекс

- Напомним, что 13 июня 2024 года были приостановлены торги долларом, евро и гонконгским долларом.

- Ряд аналитиков допускают ослабление курса рубля на 5%–10%.

- В связи с санкциями Банка России будет определять и устанавливать курс по отношению к недружественным валютам на основе данных на внебиржевых торгах.

- Производные финансовые продукты (ПФИ) и структурные продукты, а также инструменты с фиксированной доходностью, но номинированные в иностранной валюте, будут рассчитываться на базе курса Банка России.

4. Анализ экзогенных факторов

Первый «саммит мира»

- Целью участников прошедшего «саммита мира» стало согласование плана действий.

- Многие участники отметили, что мирное решение конфликта без участие Российский Федерации невозможной.

- При этом ранее Президент Российской Федерации предложил свои условия по разрешению конфликта.

- Группа G7 озвучивала требования о компенсации ущерба в размере 486 млрд долларов США.

- По опубликованной информации такая оценка была проведена Всемирным банком.

- В оценке по мнению экспертов учтены как потери части инфраструктуры, снижение экспортного потенциала, ухудшение инвестиционного климата, снижение иностранных инвестиций в экономику.

Инфляционные ожидания и дефицит бюджета

- Ранее рост инфляционных ожиданий был связан с данными статистики.

- Затем ряд экспертов оценили влияние дефицита производственных мощностей.

- Позже последовали комментарии аналитиков в отношении ограниченных трудовых ресурсов для наращивания производства.

- Рост внутреннего потребления и ограничение импорта отразились на инфляции.

- Поэтапное импортозамещение начало давать плоды во многих отраслях от ИТ до машиностроения.

- Однако возросли как сократившийся импорт, так и цены на импортозамещающую продукцию.

- Высокие цены на экспортную продукцию в том числе на углеводороды продолжает поддерживать бюджет, но дефицит остается высоким.

- Собравшийся Комитет по бюджету и налогам принял решение скорректировать бюджет.

- В результате указанный Комитет Госдумы увеличил дефицит бюджета на 2024 года.

- При этом были оптимистично оценены перспективы бюджета на 2025–2026 годы, который остался без изменений на этот период.

- Министерство Финансов оценивает дефицит в размере полпроцента от ВВП России.

- Такая оценка была сделана по данным за первые пять месяцев 2024 года.

- Общая сумма дефицита достигал 983 млрд российских рублей.

- Ситуация вызвана опережающим ростом расходов над доходами бюджета Российской Федерации.

- Рост доходов за первые пять месяцев достиг превысили 45% в годовом выражении.

- Рост расходов превысил 18%, однако в рублевом выражении сумма составила 15,27 трлн российских рублей.

- В то время как доходы оцениваются в размере 14,29 трлн российских рублей.

- Сокращение доходов бюджета затронули в первую очередь нефтегазовый сегмент и причиной тому стали санкции.

5. Анализ эндогенных факторов рынка ценных бумаг: фундаментальный анализ

Факторы, которые могут оказать влияние на рынок ценных бумаг

- Банк России рекомендовал профессиональным участникам рынка ценных бумаг раскрывать информацию о конфликте интересов при проведении IPO и при информировании клиентов в брокерских компаниях в отношении перспектив участия в них.

- Наибольшая доля участия приходится на небольших инвесторов.

- При этом было зафиксировано снижение доли частных инвесторов до 55%.

- Многие IT проекты сейчас находят пути развития через инструменты краудфандинга.

- Появляется все больше платформ предлагающих проектам привлечь инвестиции от частных инвесторов.

- Таким образом эти проекты могут стать в перспективе участниками IPO.

- Ранее Глава комитета Госдумы по финансовым рынкам поддержал предоставление налоговых вычетов российским компаниям при осуществлении IPO.

- Банк России планирует понизить требования для НПФ в целях инвестирования пенсионных резервов в IPO.

- На фоне ограничений по торговле иностранной валютой возросло число агрегаторов информации по внебиржевым торгами и предложений от банков.

- Несмотря на невысокую ликвидность цифровых финансовых активов перспективы развития сегмента возрастают.

- Банк России ранее приступил к изучению путей предоставления клиентам брокеров доступа к ЦФА, даже если сами активы были выпущены другими операторами таких активов.

- Это в перспективе должно способствовать во флуктуации ликвидности между рынками.

- Планируется дать возможность профессиональным участникам рынка ценных бумаг проводить идентификацию пользователей для упрощения доступа к платформам и доступа к ЦФА.

- Соответствующий проекты нормативно-правовых актов находятся на рассмотрении Госдумы.

- Возможно, интеграция различных инструментов таких как ЦФА, c инструментами для краудфандинга дадут достаточный поток для финансирования развития новых субъектов предпринимательства.

- Ну, а пока, в среднесрочной перспективe, возможно будет повышена ликвидность на рынке ЦФА, если все необходимы меры поддержки будут приняты.

6. Анализ эндогенных факторов рынка ценных бумаг: технический анализ

Технический анализ RTSI (дни)

В краткосрочной перспективе высокая волатильность на рынке еще может продолжиться.

После шока и гэпа многие инвесторы использовали момент для выкупа краткосрочных просадок, сразу после введения санкций.

Но на фоне планируемого повышения ключевой ставки (а не снижения ставки – как планировалось ранее), многие стремятся зафиксировать позиции или «перевернуться» и открыть короткие позиции.

7. Инвестиционные идеи

Несмотря на ожидаемый рост кредитных рисков на фоне изменений в экономических условиях и потенциальном росте ключевой ставки сохраняются высокие доходности в сегменте корпоративных облигаций, рыночные цены которых снизились, а доходности выросли.

Облигации

- Облигации Система 1Р12 (RU000A101012) – ожидаемая доходность 21, 2% с ценой на уровне 958,3 рублей (95,83% от номинала 1 000 рублей).

- Купон переменный 39,14 рублей, с периодичной выплатой в днях 182 дня.

- Погашение 23 октября 2029 года.

Ранее Кредитно-рейтинговое агентство «Эксперт РА» присвоило кредитный рейтинг облигациям ПАО АФК «Система» на уровне ruAA-.

8. Дисклеймер

АО «ПБС» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Историческая доходность не гарантирует доходности в будущем, результаты инвестирования в прошлом не определяют доходы в будущем.

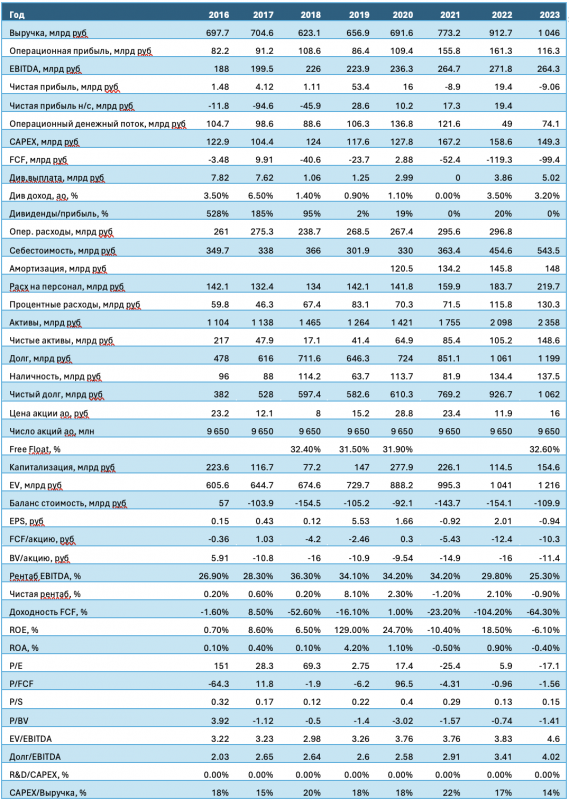

Финансовые показатели, мультипликаторы и коэффициенты рассчитаны на основании публичных данных о ценных бумагах, в том числе со страниц официального сайта организатора торговли, страниц официального раскрытия корпоративной информации, за достоверность которых ответственность несут третьи лица, включая юридические лица – эмитенты ценных бумаг.

Информация может не соответствовать Вашему риск-профилю и инвестиционному профилю, не является индивидуальной инвестиционной рекомендацией.

9. Контакты

123112, город Москва, Пресненская набережная, дом 12, этаж 17,

офис 9/17 МФК Федерация Башня Восток